Nas últimas semanas, o mercado de açúcar encontrou apoio nas renegociações indianas. Correções são esperadas, especialmente à medida em que os estoques do país começarem a aumentar com o maior ritmo de sua safra, entre o final de novembro e dezembro, segundo relatório da hEDGEpoint Global Markets.

Com os números positivos do Centro-Sul brasileiro e a moagem alcançando o patamar de 2021/22, atingindo 516,7Mt no final da primeira quinzena de novembro, o mercado já apresentou correções ainda na semana passada.

LEIA MAIS > VWCO testa o maior caminhão elétrico fabricado no Brasil

“Esperamos que a moagem total atinja 546 milhões de toneladas em 2022/23, já que os rendimentos estão melhores anualmente, e pelo menos 76 usinas ainda devem operar até o final de novembro — mais do que o triplo do ano passado”, afirma a consultoria.

Porém, a recuperação brasileira é notícia velha e, como o mercado físico continua apertado — confirmado pelo alto prêmio FOB — não deve haver um colapso total.

De acordo com a hEDGEpoint, após a entrega do Z22, o prêmio do branco não voltou a subir, ficando mais próximo de US$ 100/t do que dos US$ 120-130/t anteriores. Isso pode ser reflexo de uma correção mais rápida nos preços do açúcar branco com o aquecimento da safra do Hemisfério Norte.

LEIA MAIS >Geo investirá R$ 15 milhões em planta piloto de bioquerosene de aviação

“Como a Índia e a Tailândia provavelmente se concentrarão nas exportações de branco, o bruto ainda pode encontrar suporte no aperto físico e, portanto, na paridade de exportação indiana. Atualmente, a estimamos em torno de 18,3c$/lb. Essa disparidade de correção de preços entre qualidades pode ser percebida como baixista para o prêmio do branco”, pontua Lívea Coda, analista de Açúcar e Etanol da consultoria.

“Como a Índia e a Tailândia provavelmente se concentrarão nas exportações de branco, o bruto ainda pode encontrar suporte no aperto físico e, portanto, na paridade de exportação indiana. Atualmente, a estimamos em torno de 18,3c$/lb. Essa disparidade de correção de preços entre qualidades pode ser percebida como baixista para o prêmio do branco”, pontua Lívea Coda, analista de Açúcar e Etanol da consultoria.

O aperto no fluxo comercial do bruto no primeiro trimestre é, portanto, resultado da entressafra brasileira combinada com uma quebra média entre qualidades de açúcar nas exportações indianas e tailandesas.

“É claro que, se os preços permanecerem acima da paridade de exportação durante os primeiros meses de 2023, parte do déficit de bruto no primeiro trimestre de 2023 pode ser compensado por uma simples mudança de qualidades, oferecendo um pouco de suporte ao prêmio branco já que o conforto atual do fluxo comercial de branco no primeiro trimestre de 2023 seria reduzido”, diz.

LEIA MAIS > FS e VLI realizam operação pioneira de transporte de etanol de milho pela Ferrovia Norte-Sul

O fluxo comercial total sugere que, até que o Centro-Sul volte ao jogo com o início da safra 2023/24, os preços devem permanecer suportados. “A principal questão que temos pela frente é: o que acontecerá com os preços quando chegarmos a abril de 2023?”, indaga a analista.

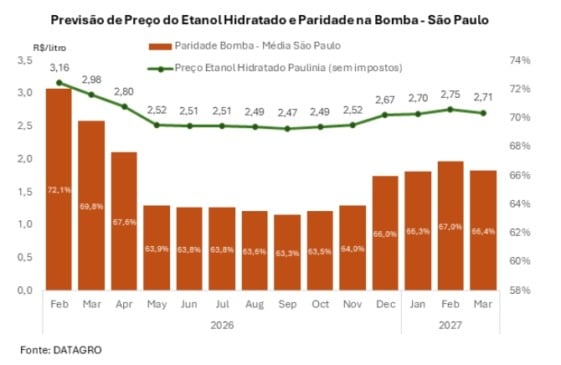

Um superávit deve controlar tendências altistas e, atualmente, o lado baixista parece estar limitado aos preços do hidratado no Centro-Sul. Portanto, podemos esperar uma convergência de preços. Mas, para qual nível?

Segundo a analista de Açúcar e Etanol da hEDGEpoint, a resposta não é direta. Se os preços do hidratado não reagirem, estamos fadados a uma correção mais acentuada dado o superávit esperado do adoçante.

“É ainda mais complicado que isso, e fixar um mix para 2023/24 é uma tarefa bastante difícil. Dúvidas quanto à possibilidade de interferência na metodologia de preços da Petrobrás pelo novo governo, ou mesmo se o discurso de relaxamento fiscal vai induzir a desvalorização do real, apimenta o já difícil trabalho de tentar prever as variações do mercado de açúcar“, conclui Coda.