A Usina São Domingos (USD), de Catanduva (SP), realizou sua primeira operação de emissão de Certificados de Recebíveis do Agronegócio (CRA), num montante de R$ 24 milhões. A captação dos recursos faz parte do projeto de profissionalização que a companhia vem intensificando desde 2018, sendo que serão aplicados para incremento dos resultados operacionais.

A operação foi estruturada pelo Credit Suisse como coordenador líder, tendo a ISEC como Securitizadora. O desembolso foi feito no dia 15 de outubro, com vencimento em até quatro anos a contar da data de emissão, com amortizações anuais a partir de 2021 e vencimento em 2024.

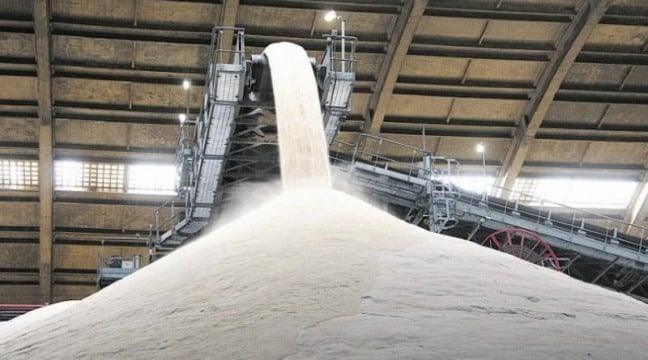

“Os recursos da emissão desta 16ª Emissão do CRA através da ISEC e emitida nos termos da Instrução CVM 476, com oferta restrita e privada, serão destinados, integral e exclusivamente ao reembolso de gastos, despesas e dívidas da companhia com a manutenção das suas atividades produtivas. Serão investimento na renovação de canaviais para cultivo de cana-de-açúcar destinada à produção de açúcar e etanol” esclarece Juliano Ficher, diretor administrativo e financeiro da usina.

LEIA MAIS > São Domingos bate recorde histórico de produção e amplia transformação digital

O executivo menciona que a companhia tem uma visão muito clara de maximização e otimização de seus recursos, com a utilização dentro dos requisitos legais em sua plenitude, com busca incessante e diligente na redução de custos e disciplina financeira. “Esta captação é um dos pilares desta jornada de reestruturação”, assegura.

“Como a cadeia da cana-de-açúcar é longa, é mandatório para a manutenção da liquidez da companhia operações com uma duração maior do que dois anos. O CRA contribuirá consideravelmente neste propósito”, explica o gerente financeiro da usina, Danilo Cervato.

De acordo com Cervato, com a emissão deste CRA, a companhia entra em um mercado diferenciado na captação de recursos, pois terá um acesso ao mercado de capital, que é altamente regulado pela CVM e que somente companhias bem estruturadas em controles e gestão tem acesso.

LEIA MAIS > Saiba como a São Domingos converge a GRC em rentabilidade financeira

Confira a evolução da empresa nos últimos anos, a partir da implantação da jornada de profissionalização, que contribuiu para a realização de várias ações e entregas, culminando com a possibilidade da companhia se reestruturar financeiramente:

– Contratação da 1ª onda do Alongamento das dívidas com os principais credores, denominado B4. Montante superior de R$ 320 milhões para pagamento em cinco anos;

– Otimização e reestruturação operacional, com redução de custos consideráveis, e maximização dos ativos existentes.

2019 – Moagem: 2.340 milhões de toneladas de cana

– Captação de um PPE na ordem de U$ 10 milhões com amortização em até dois anos contra entrega de açúcar com o fundo bem conhecido no setor;

– Contratação da 2ª Onda de Alongamento das dívidas com o B4, com o saldo remanescente depois das duas primeiras amortizações, com prazo de pagamento em um período de oito anos;

2020 – Expectativa de Moagem: Superior a 2.600 milhões de toneladas

– Captação de R$ 24 milhões com a emissão de CRA, com prazo de amortização em até quatro anos;

– Quebra de recordes Históricos, com incremento de 20% do volume de moagem em relação a 2018;

– Produção e Fixação em níveis elevados de VHP mercado externo, resultando margens consideráveis

Esta matéria faz parte da edição de outubro do JornalCana.

Clique AQUI para conferir!