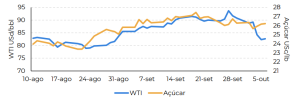

O mercado do açúcar manteve-se resiliente apesar da configuração baixista do complexo de energia e no contexto macroeconômico. Tanto o petróleo WTI como a gasolina RBOB registaram quedas de preços significativas na semana passada, cerca de 9% cada, atribuídas à redução da procura por gasolina, de acordo com o relatório da EIA, e a volta das exportações de diesel da Rússia, conforme mostra relatório da hEDGEpoint Global Markets.

A atual força do açúcar é sustentada pela baixa disponibilidade do Hemisfério Norte e pelo recente aumento na precipitação no Centro-Sul, o que pode atrapalhar o ritmo de escoamento de açúcar. A Tailândia é um importante produtor de açúcar, exportando cerca de 70% de sua produção total, uma média de 7,3Mt. Os desafios climáticos e a competição por área podem limitar a participação do país na temporada 23/24.

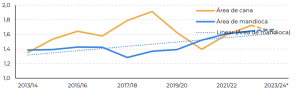

Com mais de 250 USD/ha de diferença entre a remuneração da mandioca e da cana, a área de cana deverá cair pelo menos 5,6%. Combinada com a redução da produtividade causada pelo clima adverso, o país deve produzir 8,2Mt de açúcar e exportar cerca de 5Mt, ante 7,8Mt esperados para esta temporada (safra 22/23 – dez/nov).

Açúcar bruto versus WTI

O açúcar não reagiu ao sentimento baixista do mercado. Ambos os principais benchmarks de energia, o petróleo WTI e a gasolina RBOB, registaram perdas substanciais nos seus preços durante a semana passada, reduzindo cerca de 9% cada. Este declínio foi atribuído tanto ao relatório mais recente da EIA, que indicava uma redução na procura por gasolina, como às notícias que sugeriam que a Rússia poderia voltar a permitir exportação de diesel em breve.

A resiliência do adoçante parece continuar apoiada na escassez de disponibilidade do Hemisfério Norte e, mais recentemente, encontrou suporte no aumento da precipitação no Centro-Sul brasileiro, que pode atrapalhar o ritmo de escoamento de açúcar.

É necessário ter em mente, no entanto, que a OPEP+ optou por manter a sua atual política de produção de petróleo, aderindo ao compromisso assumido pela Arábia Saudita e pela Rússia de prolongar os cortes voluntários na oferta até ao final do ano. Isto significa que a correção do complexo energético poderá ser de curta duração e a sua reação poderá contribuir para os fundamentos do açúcar dando suporte aos preços.

No relatório anterior da hEDGEpoint Global Markets, a análise realizada indicou que os fundamentos ainda apontam para altos preços no curto e médio prazo – enquanto o mercado olha para o contrato de março. Mas melhorias na UE, na Ucrânia, na Rússia e no Brasil poderão impedir aumentos exacerbados nos preços anteriormente esperados, acrescentando um limite aos ganhos futuros.

No entanto, isto não significa que os preços deverão corrigir tão cedo: ainda há um déficit significativo esperado para o primeiro trimestre de 2024, dada a menor disponibilidade da Índia e da Tailândia. A Tailândia, por sua vez, é o tema principal deste relatório. Por que e como o país contribui para a sustentação da atual faixa de preços?

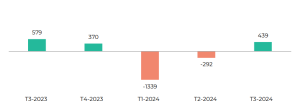

Fluxo comercial total açúcar (‘000 tq)

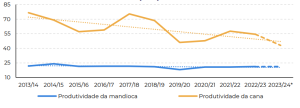

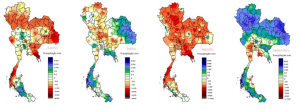

Os modelos de previsão meteorológica também apontam para um outubro mais seco do que o normal, acrescentando ainda mais pessimismo à sua produção. Não só o clima, mas também a produção total de açúcar 23/24 deverá ser severamente afetada pela perda de espaço da cana face à mandioca.

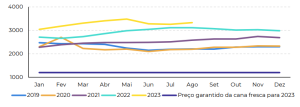

Comparando apenas o preço garantido da cana fresca determinado pelo governo em 2023 com o preço da raiz da mandioca, parece ser mais vantajoso ao agricultor plantar mandioca. Esta decisão torna-se ainda mais clara quando analisamos as produtividades. Apesar de menor, a produtividade da mandioca é mais estável que a da cana e, quando combinada ao seu preço de venda, tornam a raiz mais vantajosa.

Anomalia mensal de precipitação de junho (esquerda) até setembro (direita)

Espera-se que esta tendência se mantenha, especialmente dada as condições adversas para o desenvolvimento da cana-de-açúcar e seus impactos na produtividade. Portanto, além de revisar nossas estimativas de cana total para baixo de 75Mt para 70Mt, também a hEDGEpoint Global Markets permanece defendendo uma redução de pelo menos 5,7% na área cultivada.

Assim, a produção deve ser inferior à média de 5 anos em 20%, em 8,2Mt. Embora não seja tão pequena como em 20/21, a participação da Tailândia no mercado global de açúcar está longe do que era antes, limitando as exportações a cerca de 5Mt.

Não é de se admirar que o mercado ainda se mantenha nos 26 USc/lb: os dois maiores produtores do Hemisfério Norte estão muito abaixo da sua participação média, induzindo um elevado déficit no primeiro trimestre de 2024. No entanto, é preciso ter em mente que a tendência de alta pode não ser tão forte como previsto anteriormente.

Preços da mandioca fresca versus cana fresca garantida (Baht/t)

Apesar de uma tendência de baixa nos mercados externos, o açúcar demonstrou resiliência. A força do adoçante é sustentada pela oferta limitada no Hemisfério Norte e pelas recentes chuvas no Centro-Sul, o que tem o potencial de prejudicar o escoamento de açúcar e, portanto, retardar o ritmo de exportação do país.

A Tailândia desempenha um papel substancial na indústria açucareira, exportando cerca de 70% da sua produção total anualmente, com uma média de 7,3 Mt. Os desafios decorrentes das condições meteorológicas e da competição limitam a participação prevista do país na temporada 2023/24.

Produtividade da cana vs mandioca (t/ha)

Expectativa de área (Mha)