O overhedge cambial ocorre quando os bancos fazem uma proteção exagerada do seu patrimônio que está em moeda estrangeira no exterior. De maneira análoga isto pode estar ocorrendo em algumas usinas quando se trata do ATR dos fornecedores de cana.

A maneira como o valor do ATR é decomposto em fatores de riscos é importante. A segregação do custo fixo para o processamento da cana de terceiros transformado em número de lotes de VHP#11 é um modelo. Um modelo cujo um único fator de risco está correlacionado com todos os preços do CEPEA ESALQ que compõe o valor do ATR, na proporção do custo de processamento.

Uma outra forma é a construção da curva de ATR futuro. Como não existem preços futuros para os preços do CEPEA, estes são derivados, via modelagem econométrica. Utilizando os preços (cotações) do açúcar, do etanol e do dólar, negociados no mercado futuro, é possível obter os fatores de conversão (β) para os preços do CEPEA.

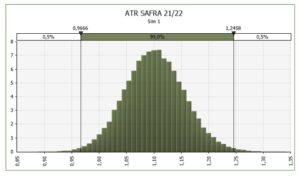

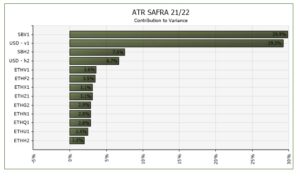

Quando aplicados na fórmula do ATR, obtemos: 1. o valor esperado do ATR mediante os preços futuros atuais, 2. a dispersão de resultados em torno deste valor esperado, 3. a probabilidade de ocorrência e 4. o quanto cada fator de risco contribui para esta dispersão.

Conforme figura abaixo.

Tais informações sobre o preço futuro do ATR de ajuste da safra 21/22, possibilita o número exato de contratos futuros de açúcar e de etanol que compõe o valor do ATR. Possibilita o hedge perfeito, a partir do consenso entre fornecedor e usina, em torno do número de contratos de açúcar e de etanol futuro .

Para o fornecedor, surge a possibilidade de uma nova relação com o valor dos seus ATRs entregues na usina. A relação atual, passiva, cujo preço é resultado do desempenho médio da comercialização do estado ou da usina, se torna ativa. O fornecedor poderá “fixar” o valor do seu ATR ao longo da safra. Poderá gerenciar o seu risco de preço.

As ferramentas e técnicas para tornar isso possível estão bem estabelecidas. O que está faltando na maioria das organizações do setor é capacidade de aplicação. Com pequenos ajustes, uma efetiva gestão dos riscos de mercado é possível, para todas as partes interessadas.

Por Prof. Luiz Fernando Abussamra

Graduado em economia pela Universidade de São Paulo (FEARP), pós graduado em Derivativos pela USP/B3 e finanças pelo Ibmec. Extensões curriculares em governança corporativa pelo Instituto Brasileiro de Governança Corporativa (IBCG) e Agricultura pela Universidade de Minnesota (UFM), EUA. Sócio fundador da Agronomics Serviços Especializados de Apoio Administrativo a Gestão dos Riscos do Agronegócio (agronomics.agr.br) e professor dos cursos de gestão e análise de riscos dos MBA em Controladoria e Finanças da Universidade Federal de São Carlos e da Universidade de São Paulo.