Até janeiro, o contrato do NY#11 acumulou alta de mais de 300 pontos, superando US¢ 23,00/lb. Em dezembro/23, houve uma queda de mais de 20%, devido à alta produção e exportações brasileiras, além da revisão da política indiana de oferta de etanol.

De acordo com a StoneX, o início do ano e as safras asiáticas indicam aperto no comércio de açúcar, especialmente no primeiro trimestre, com Índia e Tailândia abaixo das médias históricas. A oferta açucareira brasileira é menor devido às chuvas sazonais até março. O retorno de compras especulativas após março/24 em NY se aproximar de US¢ 20,00/lb está influenciando as cotações globais.

Em 2022/23, a menor oferta indiana e as restrições nas exportações colocaram mais pressão sobre o Brasil. O mercado começou a precificar o El Niño, impulsionando os preços do açúcar bruto para US¢ 28,00/lb.

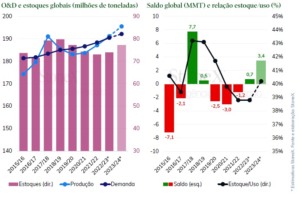

O fechamento da safra 2022/23 com pequeno superávit de 0,73 milhão de toneladas explica a sensibilidade do mercado. Problemas de produção persistem em 2023/24, mas a safra recorde no Brasil deve compensar as perdas em outras regiões.

LEIA MAIS > Antonio de Padua Rodrigues: Uma vida dedicada à cana-de-açúcar

A oferta de açúcar na Ásia para o ciclo 2023/24 é comprometida devido às chuvas abaixo da média na Índia e na Tailândia, principais exportadores. No Paquistão, a safra está 5% acima do ciclo anterior, com estimativa de produção de 6,8 MMT. Na China, apesar de um dezembro aquém do esperado, a safra parece ser melhor que em 2022/23.

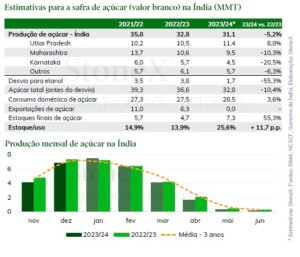

Apesar de ganhos em alguns países do Sudeste Asiático, como a Indonésia, as perdas na Índia e na Tailândia devem resultar em uma queda estimada de 4% na produção de açúcar na Ásia em 2023/24. Na Índia, a produção até janeiro estava 7,0% abaixo do ciclo anterior, devido a chuvas irregulares e atrasos na colheita.

Restrições governamentais ao etanol podem aumentar a produção de açúcar branco na Índia, com uma estimativa de 31,1 MMT. As preocupações para o próximo ciclo são ainda maiores, com a intenção de construir estoques considerados “saudáveis” para enfrentar possíveis desafios. As exportações devem permanecer zeradas na Índia para garantir a disponibilidade doméstica em 2024/25.

Tailândia e China

Na Tailândia, a safra de 2023/24 está abaixo do ano anterior, com queda de 4% na moagem de cana até 28 de janeiro e uma redução ainda maior, de 13,6%, na produção de açúcar, devido a taxas de recuperação mais baixas. A previsão da StoneX é de uma fabricação de 8,6 milhões de toneladas de açúcar, representando uma retração anual de 25%.

Na China, a produção de açúcar branco entre outubro e dezembro está ligeiramente abaixo de 2022/23, mas o governo chinês mantém um otimismo para 2023/24 devido a uma produtividade mais alta até o momento. Prevê-se uma produção de 10,0 MMT de açúcar branco, com uma curva de safra esperada para janeiro a abril próxima da média.

Apesar do crescimento na produção interna chinesa, os estoques finais e a relação estoque/uso estão em níveis preocupantes, o que pode levar a importações maiores de açúcar na nova safra. As importações devem subir para 5,0 MMT em 2023/24, devido ao aumento dos preços e à demanda por substitutos do açúcar bruto e branco.

Europa

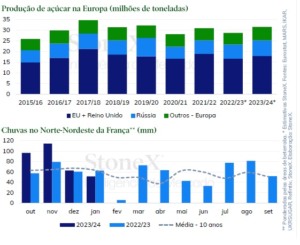

Na temporada 2022/23, a produção de açúcar na UE27 foi de 14,6 milhões de toneladas, uma queda de 12,1% em relação ao ano anterior. O clima adverso, com ondas de calor e menor volume de chuvas em países como França, Alemanha, Polônia e Reino Unido, contribuiu para essa redução. No entanto, os preços favoráveis e os baixos estoques na região impulsionaram a expansão da área plantada em mais de 10% em alguns países, indicando um potencial aumento na produção para o ciclo 2023/24.

O ano de 2023 começou com chuvas benéficas na Europa, porém o último trimestre foi marcado por precipitações acima do normal, atrasando a colheita. Além disso, a diminuição nas chuvas e as temperaturas mais baixas no final do ano podem afetar o encerramento da safra, reduzindo a produtividade e qualidade da beterraba a ser colhida no início de 2024.

Na Alemanha, a produção açucareira até novembro de 2023 estava 6,4% menor em comparação ao ano anterior, totalizando 2,1 MMT. A estimativa da StoneX para a temporada atual foi revisada para 16,5 milhões de toneladas, ainda superior a 2022/23.

Por outro lado, países como Rússia, Ucrânia e Turquia devem apresentar ganhos produtivos significativos, com um volume combinado de 12,1 MMT, representando um crescimento de 14,6% em relação a 2022/23.

Américas

A produção de açúcar na América está projetada para crescer em 2023/24, impulsionada principalmente pelo Brasil. No entanto, importantes exportadores enfrentaram desafios climáticos desde o ano passado.

Na América Central, Guatemala e Nicarágua tiveram atrasos no início da safra, com produtividade abaixo da média e do ano anterior. A produção de açúcar na Guatemala até meados de janeiro caiu 9% em relação ao ano anterior, enquanto a Nicarágua enfrenta desempenho semelhante, resultando em projeções mais pessimistas para a região, com a estimativa da StoneX reduzida para 5,3 MMT.

No México, a safra atual apresenta baixa produtividade, com a estimativa revisada para 4,9 milhões de toneladas, devido a uma queda de 5% na moagem e uma redução nas exportações de quase 20%.

Por outro lado, nos Estados Unidos, as condições melhoraram para os canaviais do Sul do país, com uma perspectiva de recorde na produção de açúcar de beterraba. O USDA aumentou a projeção para 2023/24 nos EUA para 8,52 milhões de toneladas, indicando um possível recorde histórico, com a produção praticamente em linha com o ciclo anterior.

Brasil

A produção brasileira para a safra internacional 2023/24 é projetada para crescer significativamente, renovando o recorde estabelecido na temporada anterior. No Centro-Sul, a oferta de açúcar foi de 40,03 milhões de toneladas em tel quel (41,0 MMT em bruto) na última temporada, e a expectativa é de um aumento para cerca de 46,2 MMT (bruto) neste ciclo, representando um aumento de 12,6%.

No Norte-Nordeste, a produção deve permanecer estável em 3,5 milhões de toneladas (bruto). Embora a moagem na região tenha sido elevada, a safra tende a ser mais curta, resultando em uma disponibilidade de cana menor. No entanto, o aumento do ATR e o mix mais voltado para o açúcar compensarão as perdas de matéria-prima.

A produção total brasileira em valor bruto é esperada atingir 49,7 milhões de toneladas, mais de 5,0 MMT acima do ciclo anterior, marcando um recorde histórico. Isso é impulsionado pela produtividade recorde no CS e pela maximização do mix açucareiro pelas usinas. Com o excedente de produção, os estoques domésticos de açúcar atingiram níveis históricos, com reservas internas de 13,9 milhões de toneladas no final de dezembro, um aumento significativo em relação ao ano anterior.

As exportações brasileiras de açúcar também continuam elevadas, com previsão de crescimento de 36,7 MMT em 2023/24, em comparação com os 29,7 MMT exportados na safra anterior.

Outros Players

A safra de açúcar na Austrália em 2023/24 terminou com uma produção de 4,07 milhões de toneladas, levemente acima de 4,0 MMT devido a desafios na disponibilidade de cana. As exportações australianas podem aumentar até o final da safra devido a uma menor concorrência na região.

Globalmente, a produção de açúcar está impulsionada pelos altos preços e pelo aumento da área plantada em países com clima favorável. O Brasil continua liderando o mercado, representando 25,4% da produção e 25,8% da demanda global em 2023/24.

A StoneX revisou sua estimativa de superávit para 3,4 milhões de toneladas de açúcar devido à produção brasileira e às mudanças na Índia. O consumo global deve aumentar em 0,9% em comparação com 2022/23, resultando em um aumento nos estoques finais para 77,3 milhões de toneladas.

Perspectivas, saldos, demandas e estoques

O Brasil mantém sua posição de destaque no mercado global de açúcar, representando 25,4% da produção e 25,8% da demanda em 2023/24.

A oferta brasileira é esperada para compensar as perdas em outros países, influenciando os preços globais. Na Ásia, a produção na Índia ainda pode influenciar o mercado nos próximos meses.

Apesar de uma possível demanda aumentada em algumas regiões devido à queda nos preços em dezembro, o retorno aos níveis anteriores pode dificultar as compras, especialmente na China e no Oriente Médio.

A StoneX revisou sua estimativa de superávit para 3,4 milhões de toneladas de açúcar em 2023/24, devido ao otimismo com a produção brasileira e indiana.

Espera-se um aumento no consumo global em 0,9% em comparação com o ano anterior, resultando em um aumento nos estoques finais para 77,3 milhões de toneladas e uma relação estoque/uso de 40,2%.