O sentimento do mercado parece estar mudando. De acordo com Lívea Coda, analista de Açúcar Etanol da Hedgepoint Global Markets, embora os fundamentos não indiquem um aperto semelhante ao de 2023, a estrutura do mercado de açúcar está se tornando cada vez mais suportiva no curto prazo. “No entanto, é improvável que os preços retornem às máximas registradas em dezembro passado”, diz.

“Em primeiro lugar, o posicionamento especulativo estava confortavelmente vendido até meados da semana passada, pelo menos. Apesar das crescentes discussões sobre uma possível “morte súbita” no Centro-Sul do Brasil, os dados atuais mostram a resiliência da região”, destaca.

Embora se espere que o forte TCH (toneladas de cana por hectare) e a rápida colheita comecem a ser corrigidos em breve, os números finais ainda devem ser maiores do que em 2021/22, o último ano de morte súbita.

“Como resultado, os fundamentos não foram fortes o suficiente para desencadear mudanças de posição e recuperação de preços, especialmente devido às condições climáticas favoráveis para o desenvolvimento da cana e da beterraba no Hemisfério Norte”, observa.

Os números da Conab também não foram animadores para os preços. A agência apresentou uma perspectiva extremamente otimista.

“Apesar de revisar seus números do Centro-Sul para baixo, eles ainda estão dentro da faixa superior do mercado, projetando 626,17 milhões de toneladas de cana e 42 milhões de toneladas de açúcar”, pontua.

Combinado com uma produção positiva das regiões Norte e Nordeste, com 3,9 milhões de toneladas de açúcar, espera-se que o Brasil produza mais do adoçante do que no ano passado.

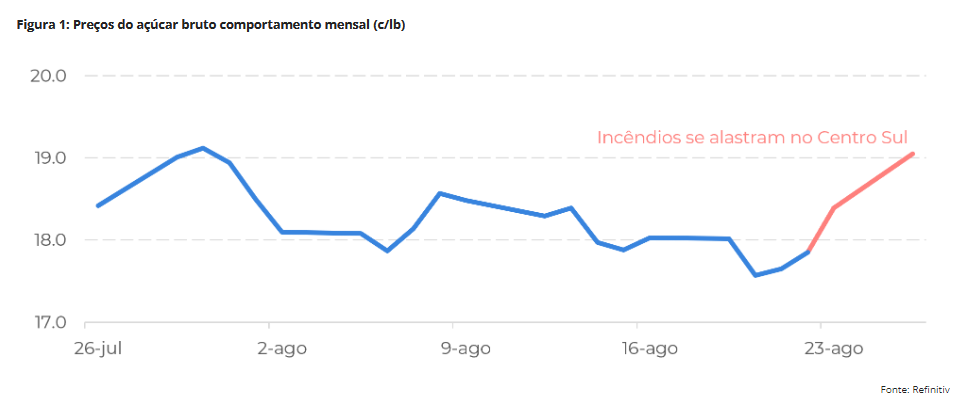

Assim, era esperado uma semana de baixa, com os preços testando o nível de 17,52 c/lb duas vezes.

“Em relatórios anteriores, identificamos 17,5 c/lb como um nível de suporte crucial, abaixo da paridade de exportação indiana, enquanto a arbitragem chinesa começou a se abrir nos estados produtores, sugerindo que alguma recuperação de preços era provável”, indica.

Essa expectativa foi apoiada por um ambiente macroeconômico mais otimista, com a possibilidade de um corte nas taxas de juros do Fed já sendo precificada.

“No entanto, em 23 de agosto, foram registrados incêndios em toda a região Centro-Sul, acelerando a recuperação e elevando os preços. Como resultado, essa semana começou com o açúcar sendo negociado novamente a 19 c/lb”, ressalta.

“Adicionalmente, os números mais recentes de área da Conab nos levaram a revisar nossa estimativa de produção de cana de 620 Mt para 614 Mt, levando a uma redução na produção de açúcar de 41,3 Mt para 40,8 Mt”, afirma Lívea.

Embora essa queda afete diretamente a disponibilidade, ela não sugere um déficit que se aproxime dos níveis estimados até o final de 2023. Pelo contrário, o mercado parece estar relativamente equilibrado.

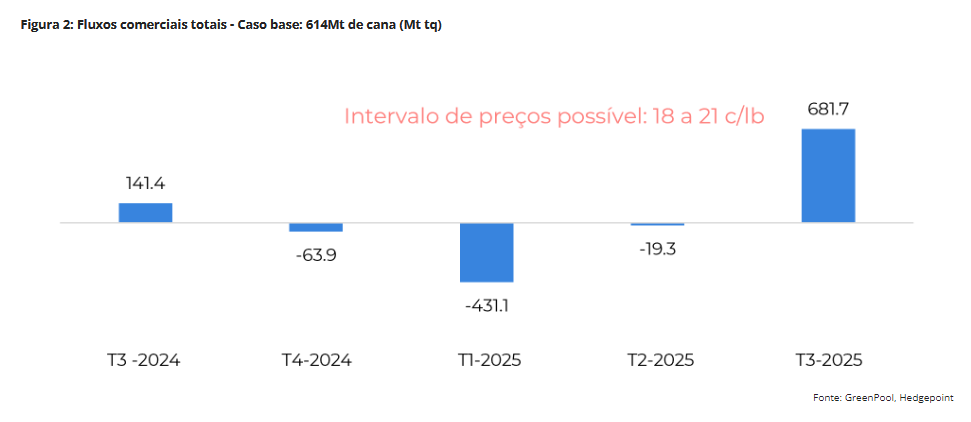

“Entretanto, considerando que os incêndios podem comprometer ainda mais a produção, exploramos alguns cenários. Com 614 Mt de cana como nosso caso base, o que aconteceria com os fluxos comerciais se o cenário de “morte súbita” piorasse, os incêndios continuassem afetando a região e a produção total de cana caísse para cerca de 600 Mt? E se as estimativas da Conab estiverem mais próximas dos números finais para o Centro-Sul e formos surpreendidos por um resultado mais saudável, próximo de 630 Mt?” sugere.

É claro que a temporada de entressafra daria suporte aos preços em ambos os casos, mas a faixa poderia variar significativamente. Se a produção cair para 600 milhões de toneladas, com a produção de açúcar em 39,8 milhões de toneladas, estimamos uma possível faixa de preço de 19c/lb a 22c/lb, alcançando o limite superior durante a entressafra.

“Com 614 milhões de toneladas, essa faixa poderia cair 1c/lb, ficando entre 18c/lb e 21c/lb. Se o cenário se tornar mais baixista, poderemos voltar à faixa de preço observada entre junho e meados de agosto, flutuando entre 17c/lb e 20c/lb. Essa projeção é um “palpate educado”, que depende de uma leve recuperação durante a temporada 2025/26”, sugere.

“É possível que a região se recupere pelo menos marginalmente na próxima temporada. O NOAA revisou a intensidade do La Niña para um nível neutro-negativo, sugerindo um clima mais mediano durante a janela crítica de desenvolvimento da cana no Centro-Sul, o que poderia levar a um resultado mais favorável”, acredita.

Mantendo nossas estimativas preliminares em 620 milhões de toneladas, após o início da nova temporada, poderíamos observar alguma correção de preços, o que seria baixista para o contrato de maio de 2025 e os que o seguem. Portanto, a estrutura do spread reflete os fundamentos atuais.

Em resumo, o sentimento do mercado está mudando, com suporte de curto prazo, mas sem retorno às altas de preços de dezembro passado. Os fluxos comerciais estão mais confortáveis do que o estimado em 2023, e o posicionamento especulativo e o otimismo da Conab contribuíram para a queda dos preços na semana passada.

O mercado ainda está aguardando ajustes nos níveis de TCH e no ritmo de moagem de 2024/25, o que levou os preços a testar o piso de 17,5c/lb. No entanto, relatos de incêndios na região Centro-Sul rapidamente levaram os preços de volta a 19c/lb.

Devemos ter em mente que a extensão do impacto desses incêndios ainda não foi totalmente contabilizada e que, embora queimada, parte da cana ainda pode ser moída, comprometendo apenas parte de sua produtividade e teor de açúcar. Portanto, embora contribua para a probabilidade do nosso cenário de alta, consideramos o nível de 600Mt com certo ceticismo.