“Há cerca de um ano, o título deste relatório contava uma história diferente. Naquela época, o progresso da safra do Centro-Sul do Brasil indicava uma produção muito maior do que a esperada originalmente. No entanto, este ano, incêndios e condições climáticas adversas nos forçaram, juntamente com muitos outros analistas de mercado, a reduzir repetidamente nossas expectativas”, diz Lívea Coda, analista de Açúcar da Hedgepoint Global Markets.

“Da mesma forma, o Hemisfério Norte também conta uma história diferente da do ano passado, agindo mais no lado da baixa, muitos países estão se preparando para uma recuperação parcial. Neste relatório, discutiremos algumas das principais mudanças em nossas estimativas”, explica a analista.

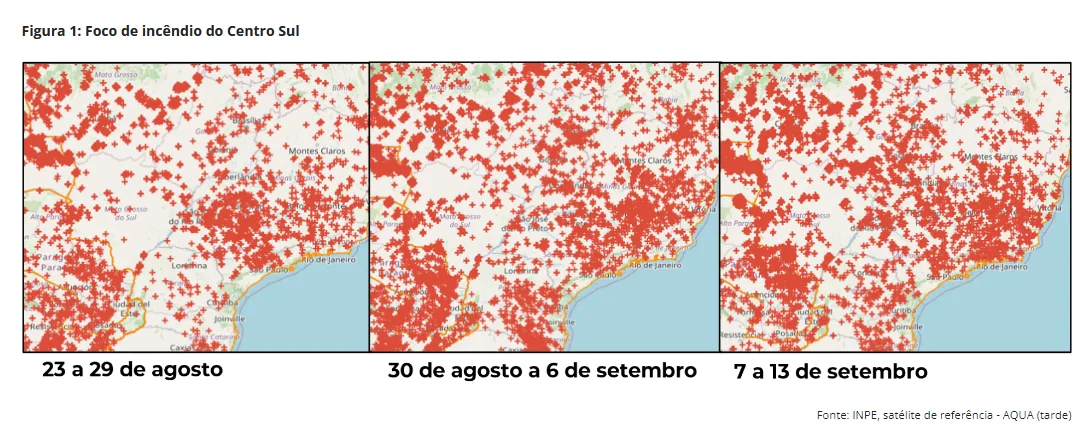

Lívea enfatiza que, em relação ao CS, o CTC (Centro de Tecnologia Canavieira) estima que cerca de 400 mil hectares foram afetados pelos recentes incêndios, dos quais 60% eram de cana mais velha, e 40% da área total afetada estavam “prontos para a colheita”, portanto, seus efeitos serão sentidos principalmente pelo mix.

O principal impacto é a queda na qualidade e na pureza da matéria-prima, afetando a eficiência e a produtividade, exigindo mais tratamentos como fertilizantes e pesticidas, o que aumenta os custos. Essa tendência é impulsionada pelo fato de que os incêndios comprometem a otimização da colheita.

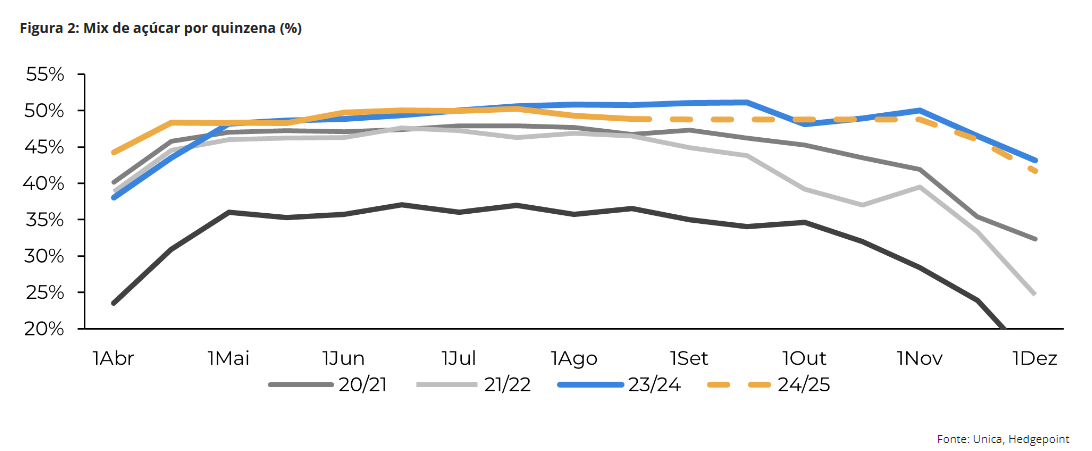

“O único aspecto positivo é um ligeiro aumento no ATR, embora o teor de açúcares redutores ainda deva permanecer significativo. Como resultado, ajustamos nosso mix de açúcar para baixo. Observando a sazonalidade do mix, fica claro que ele já ultrapassou seu pico, e o melhor cenário agora seria um platô, fazendo com que o mix de fim de temporada caísse de 49,1% para 48,6%. Esse é um forte contraste com as estimativas iniciais do mercado, que estavam próximas de 52% para a temporada”, afirma.

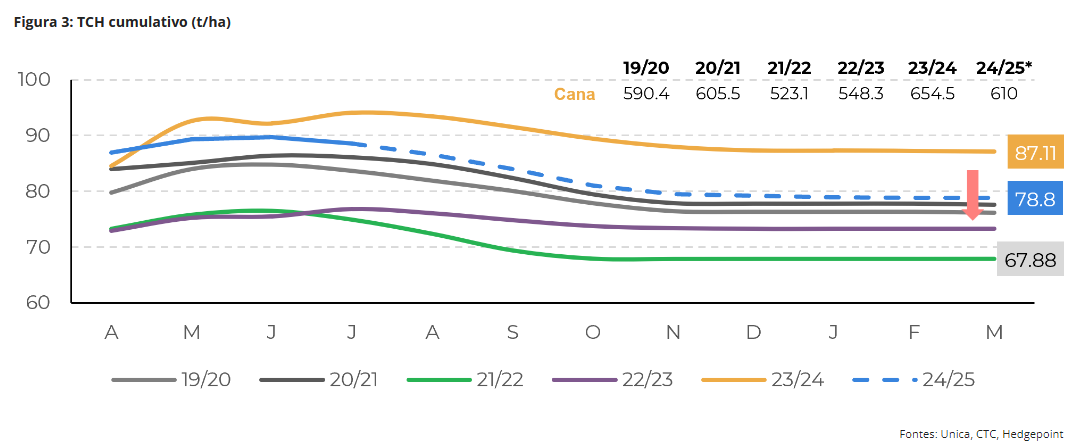

“Juntamente com essa revisão, rebaixamos nossas expectativas de TCH. Em vez de uma correção de 8,9% no índice, os incêndios recentes podem induzir a uma queda mais acentuada – atualmente estimamos 9,5%. Como resultado, nosso número para o volume de cana está agora mais próximo de 610 Mt, em comparação com os 614Mt anteriores”, destaca a analista.

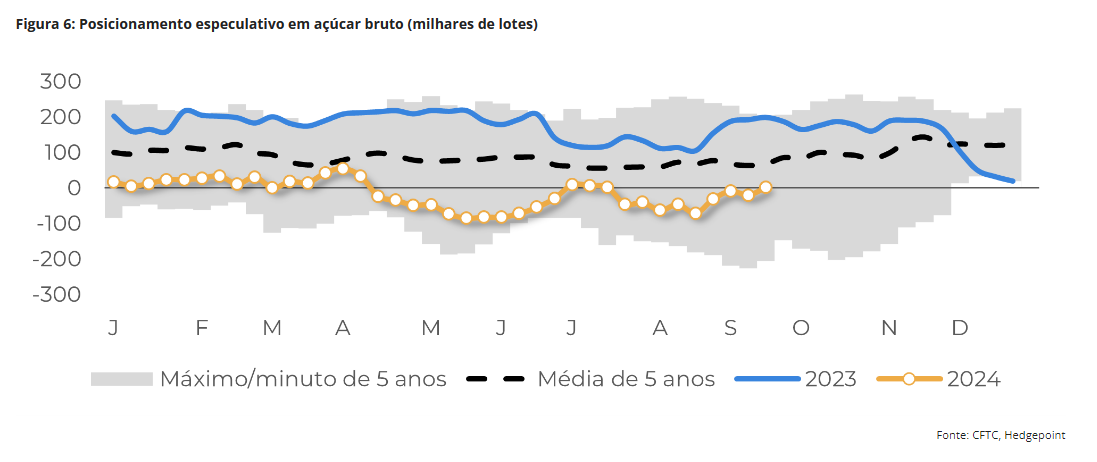

Ainda de acordo com Lívea, “levando em conta todas essas mudanças, nossa estimativa de produção de açúcar foi revisada para baixo, de 40,3 Mt para 39,6 Mt, uma queda de quase 700 kt. Essa redução resultará em menos exportações e em fluxos comerciais mais apertados, esclarecendo a recente mudança no posicionamento especulativo”.

Os fundos agora estão começando a levar em conta os problemas de disponibilidade esperados durante a entressafra brasileira. Juntamente com um ambiente macroeconômico mais altista e a aproximação do vencimento do contrato de outubro, cria-se um cenário de suporte ao contrato de março de 2025.

Embora alguns fatores, como o clima favorável para os principais produtores do Hemisfério Norte, como Tailândia, Índia, EUA e Europa, possam limitar seus ganhos, a recuperação da região não é suficiente para compensar o declínio do Brasil.

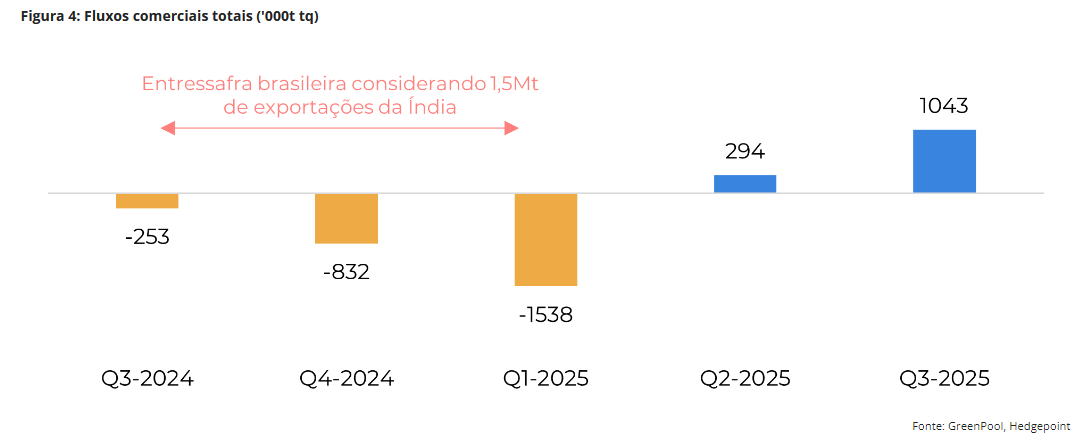

“Atualmente, estimamos um déficit de 1,3 Mt do 3° trimestre de 2024 ao 3° trimestre de 2025, concentrado principalmente durante a entressafra do Centro-Sul brasileiro, quando os preços devem encontrar mais apoio e permanecer acima da paridade de exportação indiana, estimada em 21 c/lb”, pontua.

Portanto, a disponibilidade de açúcar no Brasil desempenha um papel fundamental na formação dessas projeções. Se a temporada 2025/26 mostrar sinais de um bom desenvolvimento, podemos esperar um quarto trimestre de 2025 mais confortável, levando a uma pressão de baixa sobre os preços a partir do segundo trimestre de 2025, o que está totalmente alinhado com a curva futura do açúcar bruto.

“Enquanto esperamos, devemos ficar de olho nas posições em aberto de outubro para entender melhor o que esperar do vencimento. Parece que os participantes do mercado estão ansiosos para tirar o açúcar do jogo, comprimindo posições e elevando os preços de outubro acima das altas recentes”, pondera.

Em resumo, cerca de 400 mil hectares de cana foram afetados por incêndios no Centro-Sul do Brasil, reduzindo a qualidade e aumentando os custos. Nossas estimativas para o mix de açúcar da região foram reduzidas de 49,1% para 48,6%, e as expectativas de colheita de cana foram rebaixadas de 614 Mt para 610 Mt, levando a uma produção menor de açúcar de 39,6 Mt, uma queda de 700 kt em relação ao nosso número anterior. Essa redução deve restringir os fluxos comerciais e já está afetando o posicionamento do mercado.

Os produtores do Hemisfério Norte podem se recuperar parcialmente, mas não o suficiente para compensar o declínio do Brasil, levando a um déficit previsto de 1,3 Mt nos fluxos comerciais do 3º trimestre de 2024 ao 3º trimestre de 2025.

A disponibilidade de açúcar no Brasil será crucial para as projeções futuras, podendo causar uma pressão de baixa se a temporada 2025/26 se desenvolver bem. Com a proximidade do vencimento do contrato de outubro, devemos observar atentamente como os participantes se posicionam