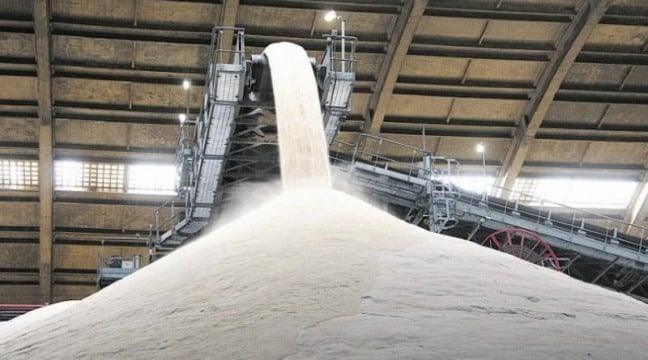

Possibilidade de uma moagem recorde na safra 2023/24, com 651 milhões de cana-de-açúcar processada e perspectiva de aumento nas exportações de açúcar na safra 2024/25, que deve chegar a 33,5 milhões de toneladas, a melhor dos últimos anos. Essa é a avaliação da hEDGEpoint Global Markets, que na quarta-feira (24), promoveu um evento com análise dos commodities agrícolas em 2024.

Lívea Coda, analista de Açúcar e Etanol, afirma que o mercado vive atualmente uma situação de equilíbrio.

“Nas nossas estimativas existe um pequeno superávit em termos de balanço global de açúcar, em 1,1 milhão de toneladas, sendo que na safra passada, outubro, setembro, teve um pequeno déficit, que mostra que está praticamente tendo um offset entre as duas temporadas, com um fluxo comercial no curto prazo apertado, mas com um pequeno superávit crescendo em T1, T2, T3 e T4 de 2024”, afirmou.

LEIA MAIS >“O etanol substituiu entre 1975 e 2022, 3,54 bilhões de barris de gasolina, afirma Plínio Nastari

Segundo ela, a mudança na perspectiva de mercado de um aperto superforte em termos de disponibilidade para um cenário mais equilibrado garantiu uma correção de preços ao final de 2023 de cerca de 28 centavos para 20 centavos e agora uma pequena reação para 24, 24,5 centavos no mercado hoje.

A analista ressalta que esse clima mais seco, em dezembro, afetou o ritmo de moagem de 2023/24. “A gente tem também um efeito sobre o desenvolvimento da cana de 2024/25, não permitindo que chegue ao nível de 2023/24. Então, 2024/25 vai ser menor”, disse, reforçando que não é uma quebra de safra, seria o segundo melhor ano brasileiro.

“Os nossos modelos mostram que o TCH poderia ficar entre 82.8 e 79.7 toneladas por hectare, mas o nosso caso base é 80.8. Isso significa que nós teríamos uma produção com um investimento em processo de cristalização e um mix superior. de cerca de 41,8 milhões de toneladas em 24,25, que seria o segundo melhor ano brasileiro em termos de produção de açúcar e o melhor ano de exportações com 33,5 milhões de toneladas”, avalia a analista.

LEIA MAIS > Lançada pedra fundamental de usina de etanol em Viadutos (RS)

De acordo com a hEDGEpoint, o que também já está sendo considerado no cenário de equilíbrio, de pequeno superávit, é a quebra do hemisfério norte em 23/24 de outubro, setembro. “Para a Índia, por exemplo, nós estamos já considerando o início tardio, a perda na produtividade de vários estados, apesar de que recentemente tiveram aumentos em Maharashtra e Karnakata em termos de produtividade. Estamos considerando o limite de desvio do etanol de 1,7 milhões de toneladas, o que garante uma produção de 32 milhões de toneladas para o país. Porém, acreditamos que o governo vai continuar com suas ações para incentivar a retomada, a recomposição dos estoques nacionais, sem permitir exportações durante o ano. Então, por mais que nós tenhamos 32 milhões de toneladas de produção, isso garantiria um aumento de estoque sem participação no mercado internacional”, informa Lívea.

“Falando um pouco de Tailândia, houve um clima adverso no país, com uma perda de área também por conta de competição com outras culturas como a mandioca, que levou a uma queda na produção para 8.2 e na participação no mercado internacional para 5.2 milhões de toneladas, que antes era cerca de 7 e até muito mais quando a gente tinha a safra completa da Tailândia, que tem capacidade de pelo menos 14 milhões de toneladas”, afirmou.

LEIA MAIS > Tereos realiza Feirão de Empregos em Tanabi

De acordo com ela, com tudo isso, também temos no hemisfério norte, os Estados Unidos sendo penalizado por uma grande seca, tanto em Louisiana quanto Texas, diminuindo o seu total produzido para 8 milhões de toneladas e aumentando a sua necessidade de importações, ao mesmo tempo que nós tivemos e temos os países da América Central e o México sofrendo por secas.

“Isso significa que os Estados Unidos vão ter que procurar outros países para negociar, já que o México, seu maior parceiro comercial, foi penalizado e vai ter uma produção inferior a 5 milhões de toneladas. A Guatemala, por exemplo, também foi penalizada na região e deve cair 3% , mantendo sua participação no mercado internacional em 2,4 milhões de toneladas”, exemplificou.

LEIA MAIS > Estados Unidos avançam na produção de SAF

Para a analista da hEDGEpoint o que chama mais atenção no mercado de açúcar é a possibilidade do La Niña, já que seus efeitos no mercado de açúcar dependem principalmente do seu período de ocorrência, duração e intensidade.

“Quando a gente fala da ocorrência que pode acontecer entre junho e outubro, se for de uma intensidade baixa, pode até ser positivo para a quantidade disponível de açúcar, porque no Brasil significa um inverno mais seco, que ajuda na concentração de sacarose. Enquanto no hemisfério norte pode significar mais chuvas, trazendo uma melhora nas condições para desenvolvimento na Tailândia e na Índia e outros países do hemisfério norte. Se for muito intenso, tem o risco de geadas no Brasil, que pode penalizar a cana, como também inundações no hemisfério norte, que podem penalizar o desenvolvimento da cana nesses países”, explicou.

LEIA MAIS > Planejamento pode garantir bons números da safra 2024/25

“Na nossa visão balanceada de hoje, nós temos que o clima tem sido positivo até agora para o desenvolvimento da cana brasileira. Isso não significa que nós vamos ter uma supersafra como foi a de 2023/24, que nós estamos vivendo hoje. Mas o clima está sendo positivo para manter o Brasil acima de 600 em 620 milhões de toneladas de cana, que garantiria o segundo melhor ano”, ressaltou.

Isso mostra uma tendência baixista pesando um pouco mais no equilíbrio no médio e longo prazo, especialmente se o hemisfério norte tiver um bom desenvolvimento.

“Se tudo isso acontecer, conforme o nosso esperado, que seja condições climáticas um pouco mais próximas da média, o preço pode vir a corrigir para o nível de R$18,17, que hoje são as principais paridades, como, por exemplo, a paridade de importação da China. Agora, se nós tivermos a diversidade climática, isso ainda pode levar o preço do açúcar a subir e ultrapassar 25, 27 cents no médio e longo prazo”, avalia a analista.