A Hedgepoint Global Markets aborda, em análise, as movimentações do mercado global que têm influenciado os preços do açúcar bruto e do branco.

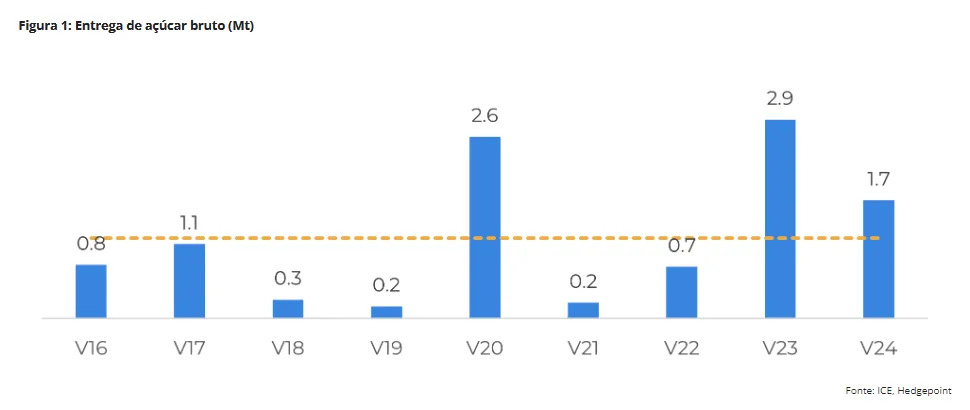

“O contrato de outubro expirou em 22,67 c/lb, mostrando um spread inverso em relação a março, em +20 pontos, que se reverteu de um carry de -39 pontos apenas uma semana antes. Essa mudança altista pode ter incentivado mais produtores, especialmente do Centro-Sul do Brasil, a optar pela entrega no vencimento, resultando em um montante final de 1,7 Mt. Embora o mercado pudesse ter interpretado esse fato como um sinal de baixa – especialmente considerando que o único receptor não demonstrou preocupação com a disponibilidade de açúcar e manteve as nomeações de navios lentas nos portos brasileiros – os preços mantiveram um tom de apoio”, diz Lívea Coda, analista de Açúcar e Etanol da Hedgepoint Global Markets.

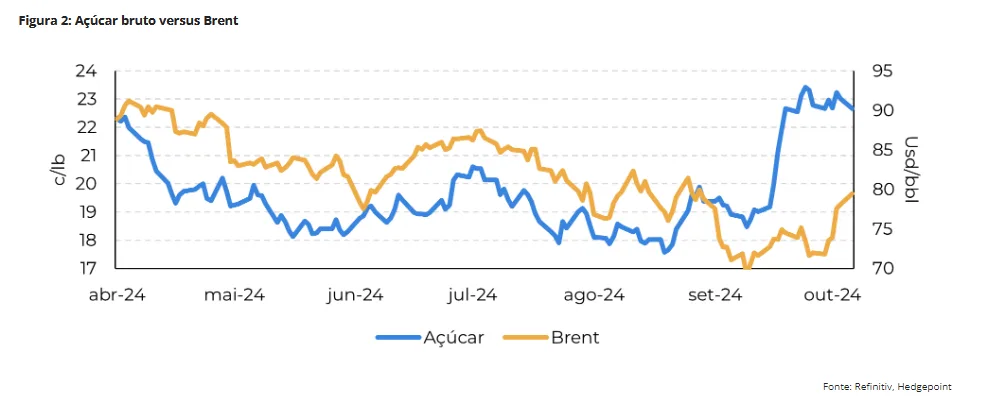

Apesar de um ambiente macroeconômico um tanto incerto, moldado por percepções de risco mais elevadas devido à escalada do conflito no Oriente Médio, o impulso de alta no complexo energético parece superar essas preocupações, sustentando os preços do açúcar.

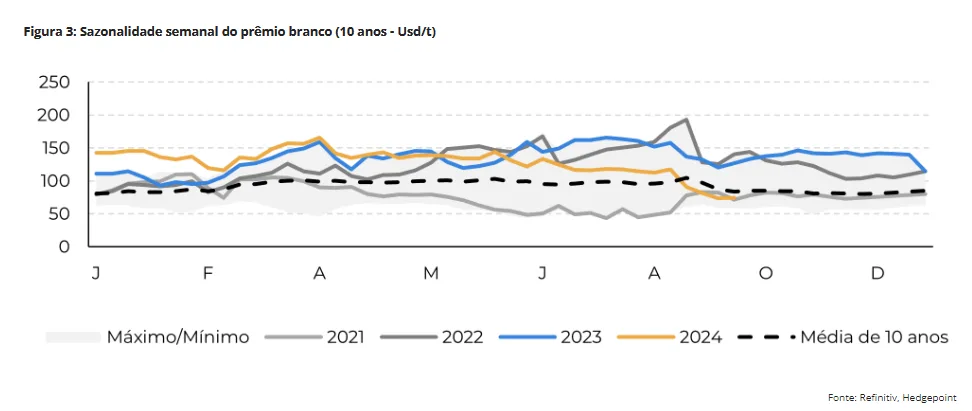

“Juntamente com a demanda firme, essa dinâmica levou os futuros de março a fecharem a semana passada em 23 c/lb. Embora o prêmio do branco tenha corrigido para cerca de US$ 80/tonelada, o prêmio do físico no Brasil continua positivo, e a escassez de oferta pode seguir dando suporte aos preços do bruto no curto prazo”, observa a analista.

“Conforme descrito em relatórios anteriores, as secas e os incêndios levaram a revisões significativas para baixo no mix de açúcar esperado para a safra 2024/25 do Centro-Sul, bem como reduziram a produtividade geral da cana. A menor disponibilidade e qualidade da matéria-prima estão levando a uma diminuição da produção de açúcar e a expectativa de uma entressafra mais apertada e potencialmente prolongada. Essa restrição de oferta mudou o sentimento do mercado, levando os fundos a aumentarem suas posições compradas”, aponta.

Entretanto, ao analisar o Hemisfério Norte – um importante fornecedor de açúcar branco – as expectativas de recuperação são responsáveis pela resposta mais lenta dos preços do açúcar branco em comparação com a tendência de alta do açúcar bruto.

“Isso pressionou o prêmio do açúcar branco e pode funcionar como um possível limite para o aumento dos preços do açúcar de qualidade inferior, pois pode sinalizar o enfraquecimento da demanda se eles subirem demais. Alguns dos fundamentos por trás dessa tendência podem ser encontrados na Tailândia, na Índia e na Europa”, pontua.

A Tailândia registrou chuvas favoráveis durante o desenvolvimento da safra 2024/25, enquanto a área plantada se expandiu à medida que a cana-de-açúcar recuperou a competitividade em relação à mandioca.

“Como resultado, espera-se que o país possa produzir mais de 100 Mt de cana, atingindo cerca de 11 Mt de produção de açúcar – com possibilidade de upside. Esse volume permite que o país contribua com cerca de 8 Mt de açúcar para o mercado internacional, lembrando que a Tailândia é capaz de transitar entre as qualidades e espera-se que pelo menos 40% sejam de açúcar refinado”, acredita.

Na Índia, o sentimento geral tornou-se mais otimista para produção, com o aumento das discussões sobre possíveis exportações de açúcar. Há quem preveja que o governo poderá tomar uma decisão entre o final de dezembro e janeiro, quando a nova safra ganhar impulso e os estoques começarem a se acumular.

“No momento, esperamos que pelo menos 1,5 Mt de açúcar possam ser aprovadas para exportação, especialmente devido ao bom desempenho das monções e às projeções favoráveis de estoque. O início da nova temporada pode ser atrasado pelas festividades do Diwali, mas não deve atrapalhar os resultados positivos”, observa.

Na UE, a agência MARS elevou sua previsão de produtividade da beterraba açucareira para 74,7 t/ha, aumentando para 2% a diferença em relação à média de cinco anos.

“Esse otimismo é atribuído ao clima predominantemente favorável na Europa Ocidental, que também elevou as previsões de rendimento de outras culturas importantes, como batata e milho verde”, ressalta.

Em linha com essa tendência, a Comissão Europeia também revisou para cima suas expectativas de rendimento e, quando combinadas com nossas estimativas para o Reino Unido, a região deverá produzir 11,08 toneladas por hectare – consistente com a média de cinco anos. Além disso, um aumento de 5,4% na área cultivada com beterraba contribui para uma maior disponibilidade, reduzindo a necessidade de importação da região.

“Depois de contabilizar a produção de etanol, atualmente estimamos a produção de açúcar da região em 16,5 Mt. Notavelmente, a maior parte – se não todo – desse volume será de açúcar de melhor qualidade, o que contribui para fluxos comerciais mais equilibrados de açúcar branco”, analisa.

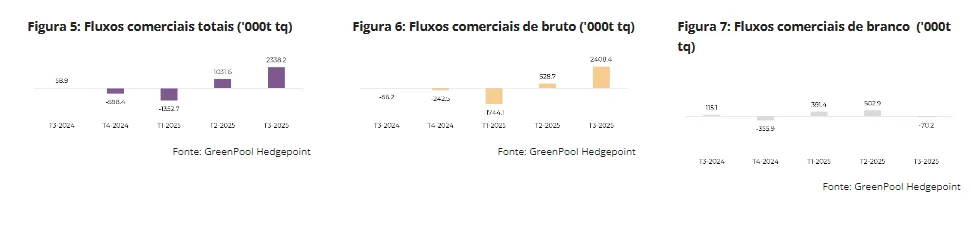

Em resumo, o mercado de açúcar bruto continua sustentado por uma demanda relativamente estável e pela dinâmica de alta da energia, apesar das incertezas globais, com os futuros de março fechando na semana passada a 23 c/lb. O Centro-Sul do Brasil está sofrendo com a redução da produção devido a secas e incêndios, restringindo a oferta de bruto e estimulando a compra especulativa. Entretanto, a recuperação no Hemisfério Norte, especialmente na UE, Índia e Tailândia, está ajudando a estabilizar os preços do açúcar branco.

A safra da Tailândia se beneficiou do clima favorável, e a Índia poderá aprovar algumas exportações durante a temporada 2024/25. A União Europeia também está projetando rendimentos mais altos de beterraba sacarina.

Combinado com a melhoria da oferta de outros produtores de açúcar branco, como o México e a América Central, isso contribui para fluxos comerciais mais equilibrados de açúcar branco e uma perspectiva de baixa para o prêmio branco, o que pode limitar os ganhos de preço do açúcar bruto a médio e longo prazo.