Há algumas safras com faturamento menor do que suas dívidas no país, o segmento sucroalcooleiro deverá obter, nesta e na próxima temporada, resultados capazes de reduzir o passivo. Conforme cálculos da Agroconsult, o horizonte mais positivo tornará possível uma redução de quase R$ 8 bilhões no endividamento total das usinas, atualmente estimado em R$ 85 bilhões. A conta leva em consideração um universo de 200 grupos em operação.

O cenário mudou para melhor com a alta das cotações internacionais do açúcar, decorrente das previsões de que o quadro global de oferta e demanda produzirá neste ciclo 2015/16 o primeiro déficit após cinco safras de superávit. E, fortalecida pelas interrupções da moagem de cana no Centro-Sul do Brasil por causa das chuvas, a conjuntura mais favorável à valorização do açúcar tem levado a reboque o etanol, cujos preços já estavam em alta por conta dos reajustes da gasolina e da demanda doméstica recorde neste ano.

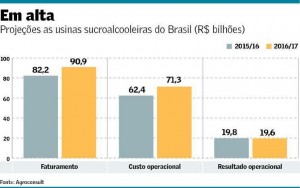

Fabio Meneghin, analista da Agroconsult realça, finalmente, que o dólar mais forte em relação ao real também tem colaborado para melhorar a saúde financeira das usinas, uma vez que, ao menos nesta safra 2015/16, seus reflexos favoráveis para os preços estão sendo mais expressivos que os efeitos negativos sobre os custos de produção. Assim, com a ajuda do câmbio, o faturamento das usinas do país deverá somar, segundo a consultoria, R$ 82,2 bilhões no ciclo atual, quase 20% a mais que nas duas últimas temporadas.

Para chegar a esse montante, a Agroconsult considerou preços médios de R$ 55,22 para a saca de 50 quilos do açúcar vendido no mercado interno e de R$ 49,80 para a saca de açúcar bruto destinada à exportação. “Esse valor considera as vendas antecipadas de açúcar e as que já foram efetivadas”, explicou Meneghin. No caso do etanol, foram considerados preços médios de R$ 1,63 para o litro do anidro (misturado à gasolina) e de R$ 1,45 para o litro de hidratado (usado diretamente nos tanques).

Para a safra 2016/17, que começará em abril do próximo ano e terminará em março do seguinte, a Agroconsult estima que o faturamento das usinas do segmento alcançará R$ 90,9 bilhões. Além de uma moagem de cana no país 3% maior que a esperada em 2015/16 – de 680 milhões de toneladas -, a projeção para 2016/17 considera preços mais elevados que nesta safra para o açúcar de mercado interno (5,2%), para o açúcar de exportação (4,09%), para o etanol anidro (6,13%) e para o hidratado (5,5%).

Sob o impacto do dólar mais alto, o custo operacional da próxima safra, conforme Meneghin, tende a ser 14% mais elevado que em 2015/16 e atingir R$ 71,3 milhões. Com isso, e apesar da receita maior, o resultado operacional das usinas do país em 2016/17 foi projetado em R$ 19,6 bilhões.

É a partir da soma dos resultados operacionais das duas safras, que chega a R$ 39,4 bilhões, que a Agroconsult prevê o potencial de amortização das dívidas das usinas brasileiras. Dois cenários foram projetados. No primeiro, as usinas destinariam 20% do resultado para quitar o principal da dívida – R$ 7,9 bilhões, que proporcionariam uma redução do endividamento de R$ 85 bilhões para R$ 77,1 bilhões. Nesse caso, o endividamento relativo, atualmente em R$ 135 por tonelada de cana, cairia para R$ 114.

O outro cenário considera o uso de 10% do resultado para quitar dívidas – R$ 3,9 bilhões, que reduziriam o principal para R$ 81,1 bilhões, ou o equivalente a R$ 120 por tonelada de cana. O primeiro cenário, segundo Meneghin, já levaria o endividamento relativo do segmento a níveis “toleráveis” pelo mercado, apesar de o “desejável” ser de R$ 70 a R$ 80 por tonelada. A perspectiva de melhora, conforme o analista, pode inclusive melhorar o acesso das usinas a crédito.

Fonte: (Valor)