Confira artigo de Guimario de Souza Amorim e Guilherme Marinho de Araújo

A gestão de risco, especialmente em mercados de commodities como o açúcar e o dólar, exige mais do que uma simples observação das tendências de mercado. É necessário um entendimento profundo das variáveis que afetam os preços e como elas interagem entre si. Através da econometria, é possível identificar essas variáveis e criar modelos que simulem cenários futuros.

O presente artigo visa explorar as possibilidades que os modelos econométricos proporcionam para uma melhor gestão de riscos na fixação dos preços do açúcar e do dólar. Utilizando ferramentas estatísticas, é possível construir modelos preditivos que ajudam a gestão a tomar decisões embasadas em estudos sólidos, permitindo uma estratégia eficaz de hedge para proteger os preços das commodities e do câmbio.

No decorrer do texto, apresentaremos dois exemplos de modelagens econométricas: um para prever o preço do açúcar na Bolsa de Nova York (NY) e outro para a taxa de câmbio no Brasil. Essas modelagens ilustram como o uso de técnicas avançadas de regressão pode oferecer insights valiosos para a tomada de decisões em um mercado volátil e dinâmico.

É possível adicionar ferramentas ao processo de gestão de riscos?

A adição de ferramentas como inteligência artificial (IA), aprendizado de máquina e backtesting pode enriquecer significativamente o processo de gestão de riscos. Estas ferramentas permitem testar a robustez dos modelos e adaptá-los em tempo real às mudanças no mercado, oferecendo uma visão mais acurada das possíveis flutuações de preços e ajudando a mitigar riscos de maneira mais eficaz.

Apresentaremos os resultados das modelagens mencionadas, incluindo a previsão do preço do açúcar ao final da safra comercial do Centro-Sul e a taxa de câmbio no Brasil até o final de 2024. Além disso, discutiremos a importância de utilizar esses modelos para criar cenários preditivos, que ajudam a gestão a tomar decisões mais seguras e embasadas.

O uso de ferramental estatístico na gestão de riscos do hedge do preço do açúcar

A indústria açucareira é um setor secular e de relevante importância na economia de diversos países. Essa indústria, cujas origens aqui no Brasil remontam ao início do Século XVI, já nasceu globalizada na medida em que sua corrente de comércio envolve vários países do mundo. Do lado dos principais produtores temos: Brasil, Índia, Tailândia, México, entre outros (estes produzindo açúcar a partir da cana-de-açúcar) e França, Espanha, Alemanha, Ucrânia, entre outros países da União Europeia (estes produzindo açúcar a partir da beterraba). Do lado do consumo mundial, a representatividade é muito pulverizada, porém, dado o gigantismo de suas populações, a China, Índia e outros países do continente asiático despontam como grandes consumidores de açúcar em nível mundial.

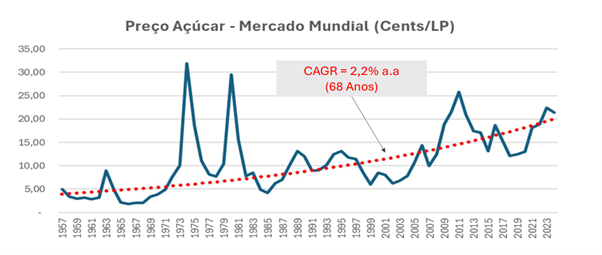

Por se tratar de uma commodity, ao longo do tempo o preço do açúcar cresce relativamente a reboque do crescimento populacional. A Figura 1 dá conta que ao longo dos últimos 66 anos, a taxa média de crescimento anual composta (Compound Annual Growth Rate, CAGR) foi de 2,2% ao ano. Todavia, fatores exógenos como problemas climáticos, guerras, desequilíbrios macroeconômicos em economias importantes, e ainda problemas relacionados à oferta e demanda de Petróleo (que possui elevada correlação com os preços do açúcar dado ao fator-substituição de seu principal derivado – a gasolina – com o etanol), fazem com que os preços entrem em elevada volatilidade, oferecendo excelentes oportunidades de fixação, ora para produtores, ora para consumidores.

Em um mundo cada vez mais integrado, as variáveis macroeconômicas das principais economias exercem uma influência importante na volatilidade dos preços das commodities. O acompanhamento “dedo no pulso” dos principais indicadores macroeconômicos e a leitura constante e atenta dos indicadores fundamentais da indústria sucroenergética são fatores indispensáveis para uma boa gestão dos riscos atrelado ao hedge de seu preço no mercado mundial, e na conversão deste para a moeda local. Uma vez que se observa elevada correlação entre as diversas variáveis, saber como ler esses dados, interpretá-los, e usar esse conhecimento para construção de ferramentas preditivas, se revela como ferramenta poderosa para auxiliar o gestor na elaboração de cenários que facilitam seu trabalho.

O avanço da tecnologia e a interação mundial gerada pela internet tem permitido a construção de uma robusta rede de troca de conhecimentos, e disponibilização de aplicativos e ferramentas Open Source acessíveis a qualquer usuário com uma base mínima de conhecimentos em linguagem de programação. Da mesma forma, o exponencial avanço da I.A. – Inteligência Artificial, tem contribuído para o desenvolvimento de experiências de aprendizado de máquina, capazes de simular cenários e tomada de decisões sem a interação humana. Amparado por este vasto acervo de ferramentas, não seria sensato desprezar as possibilidades de uso inteligente e assertivo desse arcabouço técnico para tomar decisões baseadas em um processo estatístico bem fundamentado.

É óbvio que os outputs de um modelo são respostas à padrões históricos resgatados de séries temporais. Baseado nas respostas ao comportamento de determinadas variáveis vis-à-vis àquele dado que se busca prever, os modelos respondem com simulações que sinalizam a resposta correspondente. É assim que os agentes econômicos fazem para prever comportamento de preços baseados em curvas de oferta e demanda de determinado produto, como reage a inflação de uma economia a partir de uma atuação na política monetária, ou, como será a tendência de uma economia a partir de indicadores antecedentes.

Resta evidente que por calcular regressões com base em dados do passado e Ex-ante, nunca se deve esquecer que o mercado está sujeito à eventos aleatórios e imprevisíveis (os chamados “Cisnes Negros”, como assim conceituou Nassim Nicholas Taleb em seu conhecido best-seller “A lógica do Cisne Negro”). Logo, uma das grandes contribuições que um modelo preditivo pode dar não é exatamente “cravar” um dado esperado, mas, estimar um range de probabilidades para sua ocorrência. E mais; ao se prever um dado e sua probabilidade de acontecer (ou não), isso deve levar o analista a refletir sobre o que fazer caso essa previsão venha a falhar, e é aqui que se revela uma grande utilidade de um modelo.

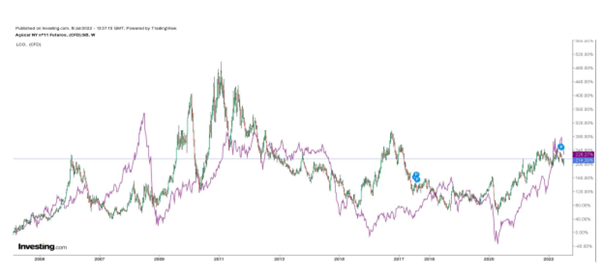

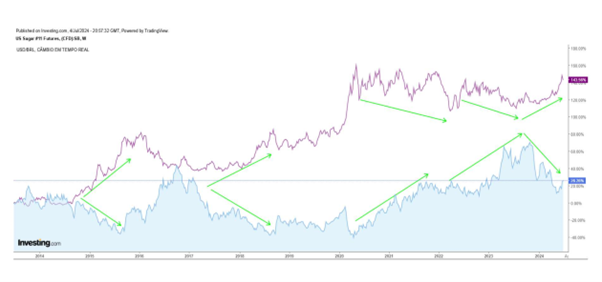

Conforme já mencionado, as commodities guardam correlação estreita com indicadores antecedentes fundamentais. No caso do açúcar, vários indicadores podem dar pistas do comportamento dos preços pelo impacto que causam na percepção dos agentes desse mercado. Tome-se como exemplo, o nível de precipitação pluviométrica sobre importantes regiões produtoras de cana-de-açúcar ou beterraba, o mix de produção entre açúcar e etanol praticado pelas usinas, o tempo de espera de embarque de navios no porto, entre outros; são indicadores que refletem diretamente no humor dos agentes e resvalam na curva de preço na bolsa de New York. Além desses indicadores, temos a importante correlação entre os preços do açúcar e petróleo (Figura 2), e a relação inversa entre os preços da comodity e a paridade do Real contra o Dólar americano (Figura 3), ainda citando exemplos.

Figura 1

Fonte: Investing.com

Gráfico e Cálculo de Elaboração Própria

Figura 2

Correlação Preço Açúcar NY vs. Preço Petróleo (US$/barril)

Fonte: Investing.com

Figura 3

Correlação Preço Açúcar NY vs. Paridade Cambial R$/USD

Fonte: Investing.com

A análise do conjunto de informações que orbitam em torno dos preços do açúcar permite a elaboração de modelos preditivos com significativa assertividade, garantindo uma tomada de decisão consciente e baseada em protocolos verificáveis. Isso difere totalmente da decisão desprovida da técnica, calcada no “achismo” e sem um processo que possa ratificá-la. Claro que por melhor que seja o modelo, ele não tem o condão de garantir o sucesso em 100% das decisões; porém, entre tomar uma decisão sem fundamento ou baseada na sorte e decidir baseado num processo, fica muito claro qual o melhor caminho a tomar.

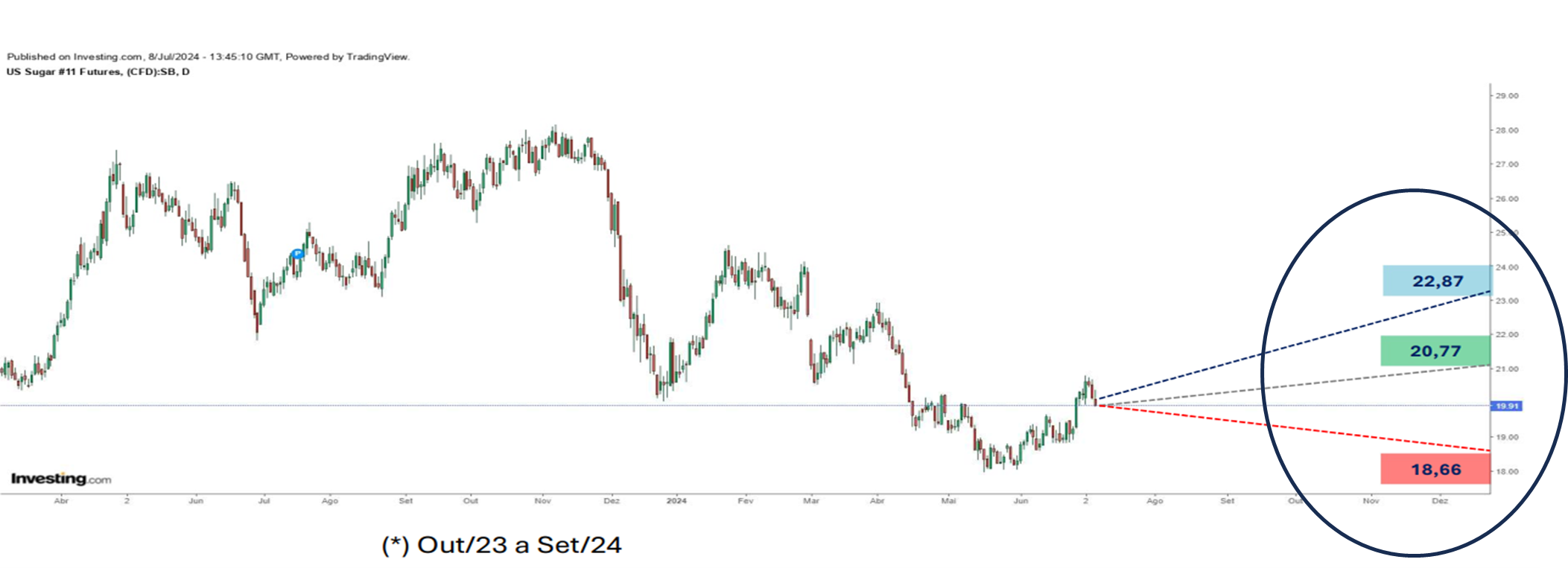

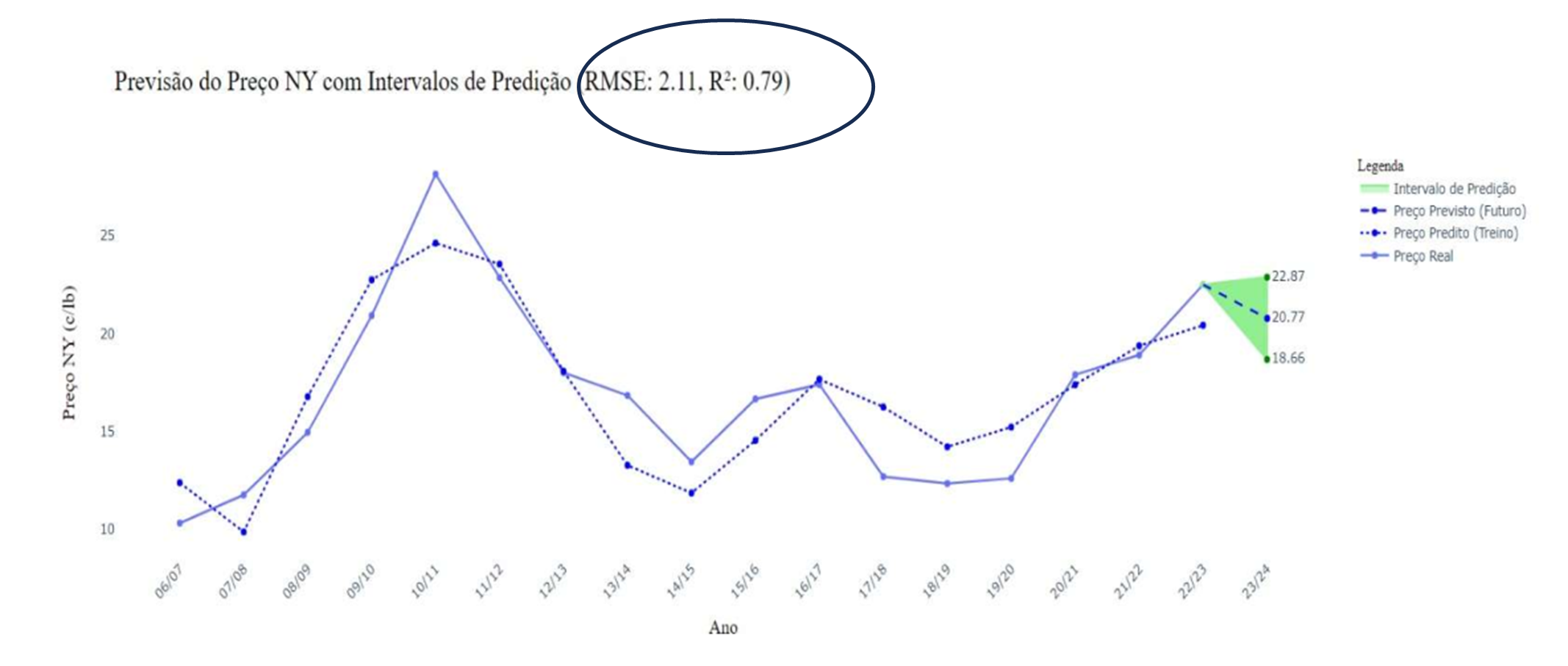

A nível de material para análise e discussão, apresenta-se aqui o resultado de uma modelagem para projetar os preços do açúcar em NY e para a taxa de câmbio no Brasil. Partindo-se de premissas fundamentais (produção e consumo mundial, estoques finais, preço do petróleo, entre outras) a modelagem apresentada gerou um intervalo para o preço do açúcar para a o final da safra comercial do Centro-Sul conforme apresentado na Figura 4. A interpretação é de que ao final da safra simulada, a média do preço do açúcar termine em 20,77 centavos de dólar por libra/peso, podendo na máxima atingir 22,87 centavos, e na mínima 18,66 centavos.

Ora, com base nessa informação, conhecendo seu custo de produção e vendo o preço do açúcar atingir, por exemplo, 21,00 centavos, o gestor deveria aproveitar para fixar seu preço ou não? A boa técnica e o nível de confiança gerado pela regressão sugerem que sim! E qual seria esse nível de confiança? A resposta para esta pergunta encontra-se na Figura 5.

Tão importante quanto gerar uma regressão, é a necessidade de testar seu nível de confiança; e isso pode ser feito a partir de um backtest. A figura 5 compara o resultado da regressão contra o comportamento real da curva histórica de preço do açúcar; o resultado dessa aderência estatística é um R2 (lê-se “R quadrado”) de 0,79, (ou 79%). Ou seja, esse indicador aponta a força da correlação entre as variáveis, como também explica que quase 80% do comportamento dos preços do açúcar ao longo da curva que baseou o modelo é explicado pelas variáveis imputadas.

Figura 4 – Projeção de Preços para o Açúcar em NY (Contínuo)

Figura 5 – Backtest da Regressão para os Preços do Açúcar – NY

Em continuidade, observe-se agora o resultado de uma modelagem para projeção da taxa de câmbio no Brasil. Como se sabe, essa é uma das variáveis mais difícil de se prever dada as inúmeras forças que impulsionam sua volatilidade. Todavia, por trás da formação da taxa de câmbio existem fatores fundamentais, tais como: (i) o diferencial entre as taxas de juro do Brasil e nos Estados Unidos; (ii) o saldo das contas correntes no Brasil (balança comercial e de serviços), a força da economia dos dois países (o que pode ser extraída, por exemplo, pela geração de empregos, produção industrial etc.).

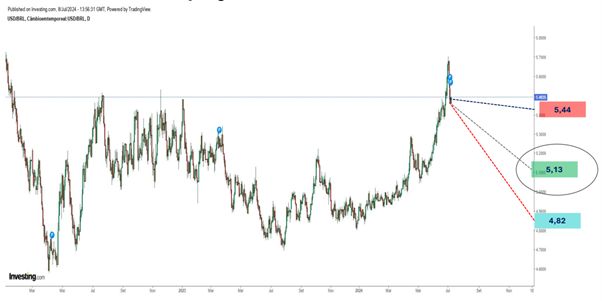

A Figura 6 apresenta o resultado de uma modelagem para estimar a taxa de câmbio no Brasil ao final do ano de 2024. Pela regressão, a taxa média do câmbio chega ao final do ano de 2024 em R$ 5,13, podendo na máxima atingir R$ 5,44, e na mínima, R$ 4,82.

Enquanto esse paper ia sendo escrito observamos que a taxa de câmbio bateu em R$ 5,80 por dólar. A princípio, tal valor parece trazer incredulidade sobre a eficácia do modelo. Porém, como já foi dito ao longo desse texto, o objetivo de um modelo não é “cravar” uma variável, nem tão pouco medir sua volatilidade dia a dia; mas, fornecer subsídios para uma tomada de decisão mais segura. A cotação ter batido em R$ 5,80 demonstra o quanto a volatilidade fez com que o preço se descolasse dos fundamentos, que é o que o modelo tenta prever.

Observando-se a Figura 7, a qual apresenta o backtest da regressão para taxa de câmbio, verifica-se um R2 de 0,89 (89%). Trata-se de um elevado grau de correlação entre as variáveis utilizadas na modelagem. A simples observação da curva mostra claramente uma boa aderência entre o comportamento da taxa de câmbio real, e aquela projetada. Se o modelo espelha bem o comportamento da tendência, isso já se torna de grande valia para a boa tomada de decisão.

Operar mercado não é uma tarefa trivial; as pressões vêm de todos os lados: ganância, euforia, decepção e frustação, são companheiros constantes do cotidiano de um gestor de riscos. Por isso, ele não deve jamais alimentar a utopia de que vai fixar seu preço sempre no pico da tendência; isso é loucura. O mais sensato é conhecer seu custo, estudar o mercado, encontrar as oportunidades e garantir sua margem. Essas são as atitudes mais corretas a serem tomadas, e é o que um bom gestor de riscos deveria perseguir.

Figura 6 – Projeção para a Taxa de Câmbio no Brasil – Final 2024.

Figura 7 – Backtest da Projeção da Taxa de Câmbio

Guimario de Souza Amorim, Economista, Diretor de Gestão de Riscos na Impacto Bioenergia Alagoas S.A.

Guilherme Marinho de Araújo, Matemático, Analisa de Gestão de Riscos na Impacto Bioenergia Alagoas S.A.