A Cosan, holding do empresário Rubens Ometto que está em meio a um processo de reestruturação societária para separar os ativos de energia e de logística, anunciou uma reorganização para otimizar sua estrutura de capital e melhorar o perfil de sua dívida. A companhia paga amanhã R$ 1,98 bilhão em dívidas com recursos recebidos por meios de fundos de participação.

A empresa receberá, indiretamente, um aporte de R$ 2 bilhões de dois fundos – Multisetorial II e Razac. Mas a consolidação das dívidas da Cosan não sofrerá alteração. Pois, segundo a companhia esclareceu ao Valor, o dinheiro novo terá tratamento de dívida em seu balanço.

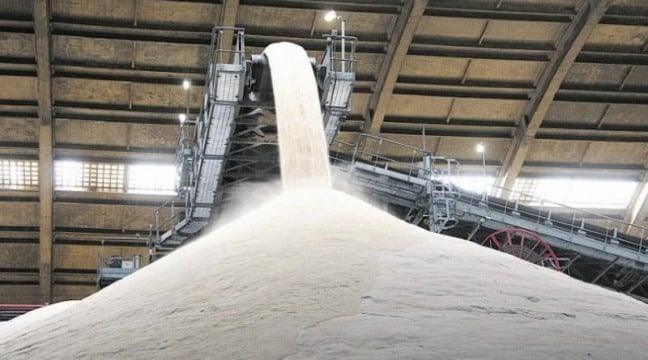

A reorganização promovida consiste da criação da Cosan Investimentos e Participações, subsidiária que receberá os fundos. Essa empresa terá a participação de 50% que o grupo possui em Raízen – sociedade dividida com a Shell, na qual estão as usinas sucroalcooleiras e a operação de distribuição de combustíveis – e mais a dívida de R$ 1,98 bilhão que será quitada. Os compromissos que serão encerrados são debêntures e financiamentos de capital de giro, segundo o fato relevante da empresa.

Multisetorial II e Razac, que originalmente receberam R$ 2 bilhões em dinheiro dos bancos Bradesco e Itaú Unibanco, comprarão ações preferenciais da Cosan Investimentos.

Eles serão remunerados com os resultados que vierem a ser obtidos pela participação da Cosan Investimentos em Raízen. Também podem se beneficiar da valorização de Raízen. Não há uma remuneração certa ou previamente acordada, segundo explicou a Cosan ao Valor.

Entretanto, além disso, os fundos possuem “cláusulas de saída” previamente acordadas com a Cosan. Ou seja, a companhia pode recomprar essas participações. É por conta disso que a transação será tratada como dívida no balanço da empresa.

Como o dinheiro chega à Cosan por meio de fundos, Bradesco e Itaú poderão negociar e vender as quotas destas carteiras para outras instituições ou investidores.

A relação comercial e financeira entre a Cosan e os fundos é regulada por meio de um acordo de acionistas. Entretanto, a companhia não divulgou detalhes deste documento, o que não permite avaliar, até o momento, quais as condições de saída e de remuneração dos fundos. Nem mesmo quanto do resultado de Raízen será usado nesta transação. A relação entre a Cosan e os fundos será um misto de convivência com sócios e, ao mesmo tempo, credores.

Sem tais detalhes contudo, não é possível medir a melhora no perfil financeiro, alegada pela Cosan.

Ao fim de março, a dívida líquida consolidada da Cosan, incluindo Raízen, era de R$ 9,6 bilhões – ou R$ 6,9 bilhões excluída a sociedade com a Shell. A relação entre as responsabilidades e o lucro antes de juros, impostos, depreciação e amortização (Ebitda) estava em 2,4 vezes, no encerramento do primeiro trimestre deste ano.

A Cosan é uma holding que abriga, além de Raízen, as companhias Comgás, Cosan Lubrificantes, Radar e Rumo Logística.

No início do ano, por conta da fusão entre Rumo e empresa de ferrovias ALL, o grupo colocou em marcha uma reestruturação para dividir a companhia em duas – Cosan Energia e Cosan Logística.

A companhia detalha, em seu balanço, que Comgás e os demais negócios que comporão a Cosan Energia somam dívida bruta de R$ 7,86 bilhões – excluídos os compromissos de Raízen. Mas não há o mesmo detalhamento para a posição de R$ 1,56 bilhão em caixa ao fim de março. A Cosan espera ter neste ano receita líquida total entre R$ 37,5 bilhões e R$ 40,5 bilhões e Ebitda, entre R$ 4,15 bilhões e R$ 4,65 bilhões.