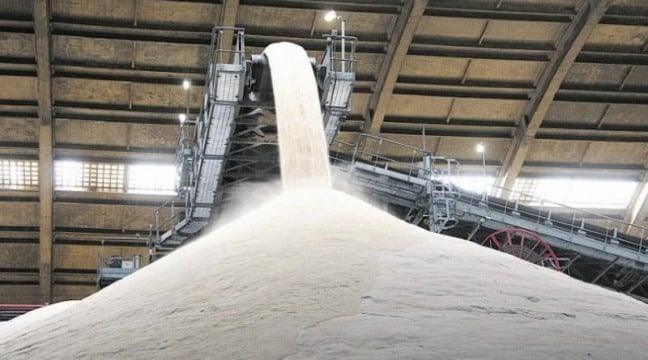

O mercado de fusões e aquisições (M&A) vem aumentando no Brasil, segundo levantamento da PwC. Esse movimento, que está associado à necessidade de sobrevivência das empresas, também vem se intensificando no setor sucroenergético, com transações já realizadas e outras “ventiladas”.

Um dos casos se refere a Raízen, que vem mantendo tratativas preliminares com a Biosev, o que pode resultar em uma combinação de seus negócios. A informação foi confirmada por ambas companhias, mas até o momento, não há qualquer acordo ou proposta vinculante a uma possível transação.

Caso se concretize, será a maior aquisição feita pela Raízen, que já é uma gigante na produção de açúcar e etanol. O acordo envolve reestruturação de dívidas e troca de ações, com participação minoritária da Biosev, na Raízen.

Para Alexandre Figliolino, consultor da MBAgro, embora seja mais evidente agora, o processo de consolidação do setor sucroenergético já vem acontecendo há muito tempo e envolvendo principalmente ativos biológicos.

“É o que eu batizei de consolidação silenciosa há anos. As usinas em melhores condições financeiras e operacionais avançam sobre as áreas das empresas em má situação financeira ou aquelas que estão em processo de recuperação judicial. Esse processo de consolidação é lento e às vezes até imperceptível se você não tiver um olhar mais apurado, por exemplo, a moagem do Centro-Sul continua estabilizada por volta de 600 milhões de toneladas, mas tem empresas diminuindo de tamanho e outras crescendo”, explicou.

LEIA MAIS > Raízen confirma negociações para compra da Biosev

O consultor comenta que o setor vive um momento mais salutar, não enfrenta mais o controle de preços de combustíveis imposto pelo Governo Dilma, por exemplo, e tem mais perspectivas com o RenovaBio, o que mostra um compromisso do Estado brasileiro com o bicombustível renovável através dessa política de longo prazo. Assim, de uns três anos para cá, alguns grupos, mesmo em um cenário de preço médio, apresentaram resultados muito positivos, gerando caixa e dando lucro.

“Isso, evidentemente, vai começando a animar um ou outro a olhar aquisições, mas em uma ação mais cirúrgica, ninguém está disposto a comprar qualquer coisa, a qualquer preço. Tem que ter sinergia com o negócio, principalmente a área agrícola, sendo que os ânimos estão bem melhores para caminhar para uma aceleração do processo de consolidação”, disse.

Neste sentido, Figliolino ressalta que o preço não é o quanto se paga pela propriedade. É importante saber o quanto tem que investir depois para colocar a empresa para funcionar, com custos competitivos evitando assim que fique vulnerável “às vacas magras de preços”.

No caso de companhias em recuperação judicial, o executivo lembra que os processos demoram muito e muitas empresas acabam deixando de ser atrativas ao mercado. Isso acontece já que, em situação financeira difícil, muitas usinas deixam de investir no seu ativo biológico, que é o seu principal valor. Assim, os canaviais deixam de ser renovados, de ser tratados, se perdem arrendamentos e fornecedores.

LEIA MAIS > Grupo Vale do Verdão é o novo dono da Usina São Luiz

“No Estado de São Paulo, a disputa por espaço é muito acirrada e é difícil recuperar áreas. Quem deixa um espaço vazio, acaba perdendo, pois outro vai lá e ocupa. Depois voltar e retomar o nível de moagem adequado para preencher a totalidade da capacidade ou parte dela, às vezes, demora demais, custa muito dinheiro e isso afugenta os compradores”, elucida.

Com muitos processos de recuperação judicial amadurecidos podem se ter outras aquisições e fusões acontecendo nos próximos meses. Um caso que vem sendo discutido em assembleias de credores é da Usina Moreno, que entrou em RJ, em setembro de 2019, e apresentou plano de recuperação com a venda de ativos, inicialmente projetos de cogeração e também unidades, como no caso da Central Energética Moreno Açúcar e Álcool (CEM), localizada em Luiz Antônio (SP) e a Central Energética Moreno Monte Aprazível Açúcar e Álcool (CEMMA), situada em Monte Aprazível (SP). A decisão deve sair nos próximos encontros de credores.

Essa matéria faz parte da edição 319 do JornalCana.

Clique AQUI para conferir!